【 連携事例紹介 】// Contents

企業版ふるさと納税は、最大のメリットとして知られている税制優遇のほかにも、地方自治体とのパートナーシップ構築などを通して多くの恩恵を期待できる制度です。

ただし、実際に得られる効果・メリットは、各企業の利用目的や体制、財務状況などの影響を受ける部分があります。また、この制度の仕組みと自社の状況・目的がマッチしない場合、多くの寄付をした割には得られる効果が低く、むしろデメリットが大きく感じられたりするかもしれません。

今回の記事では、企業版ふるさと納税の活用を検討されている企業の方向けに、以下のことを紹介していきます。

- ・企業版ふるさと納税のメリット

- ・企業版ふるさと納税における4つのリスクと対策

- ・企業版ふるさと納税に向いている企業

- ・企業版ふるさと納税のメリットを感じにくい企業

まず結論!メリット vs. デメリット 早見表

企業版ふるさと納税による寄付には、メリットとデメリットの両方があります。詳しい説明に入る前に、主なメリットとデメリットを整理しておきましょう。

【企業版ふるさと納税の代表的なメリット】

| メリット | 詳細 | |

|---|---|---|

| ① | 実質負担約1割の高い費用対効果 | 「損金算入30%+特別税額控除最大60%」の税制優遇で、寄付額の実質負担は1割です |

| ② | CSR・SDGsを具体化 | 国が認定した地方創生プロジェクトと紐づくため、SDGs17ゴールとのマッピングが容易になります |

| ③ | 企業ブランド/レピュテーション向上 | 地方創生プロジェクトは国や自治体の公式サイトなどでも紹介されやすく、ステークホルダーへのPR効果が期待できます |

| ④ | 社員エンゲージメント向上 | 社員が社会貢献プロジェクトに参加し、各取り組みに共感することで、自社事業への愛着やモチベーションが高まりやすくなります |

| ⑤ | 地域とのパートナーシップ拡大 | 地方自治体や地場企業との関係構築により、販路拡大や人材確保などの副次的効果が得られます |

| ⑥ | 成果可視化によるガバナンス強化 | 自治体から届く事業実績報告書の内容を公開することで、社会投資の透明性を高められます |

【企業版ふるさと納税の代表的なデメリット】

| デメリット | 詳細 | |

|---|---|---|

| ① | 寄付できる事業が制限されている | 寄付対象は国が認定した地方創生計画内の事業だけであり、本社所在地には寄付できないなどの制約ルールも定められています |

| ② | 寄付のタイミングや控除限度額に注意 | 寄付の金額・タイミング次第では、キャッシュフローの圧迫や自己負担額の増加が発生しやすくなります |

| ③ | 自治体によって報告資料の品質にばらつき | 事業実績報告書の内容・品質が低い場合、統合報告書などへの転用が難しいことがあります |

| ④ | 一過性で終わる可能性 | 中長期的な価値創出ができず、寄付メリットを最大限に活かせないことがあります |

メリット詳細:6大メリットを深掘り

企業版ふるさと納税で寄付を行うと、主に6つのメリットが得られる可能性があります。ここでは、企業版ふるさと納税による企業側の効果・メリットについて詳しく解説していきましょう。

① 実質負担約1割の高い費用対効果

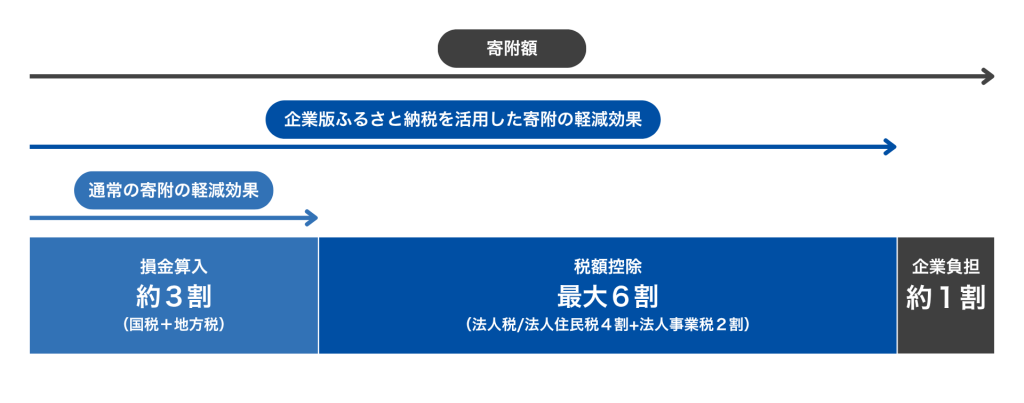

企業版ふるさと納税の大きなメリットは、「損金算入による軽減効果(30%)」に「特別税額控除(最大60%)」が上乗せされることで、寄付金額の実質的負担が「約1割」まで圧縮できる可能性がある点です。

たとえば、所得金額(繰越欠損金控除後)が7,900万円の企業が100万円を寄付した場合、以下のイメージで寄付の実質的負担額を約1割に限りなく近づけることが可能になります。

| 所得金額(繰越欠損金控除後) | 79,000,000円 | |

| 寄付予定金額(A) | 1,000,000円 | |

| 控除額合計 (899,474円(B)) | 損金算入効果 | 335,830円 |

| 税額控除(法人住民税・法人税・地方法人税・法人事業税) | 563,644円 | |

| 寄付の実質的負担額(A-B) | 100,526円 | |

| 自己負担割合 | 10.053% | |

寄付金額に対して自己負担額がこれだけ圧縮されると、コストパフォーマンスの高さを実感しやすくなるでしょう。また、企業版ふるさと納税の場合、税制優遇に加えて後述する効果・メリットも期待できることから、広告宣伝費を単独で使うよりも納税制度のなかで寄付を行ったほうが、高い費用対効果が得られるケースが多そうです。

企業版ふるさと納税における税制面の特徴やメリットを詳しく知りたい方は、以下のページを確認してください。

② CSR・SDGsを具体化

企業版ふるさと納税の寄付対象は、国が認定する地方創生プロジェクトです。

地方創生は、SDGs(持続可能な開発目標)における17の目標のうち「11 住み続けられるまちづくりを」に深く関連する概念になります。また、企業版ふるさと納税の活用事例は、SDGs「17 パートナーシップで目標達成しよう」にも紐づくものです。

それはつまり、企業版ふるさと納税による寄付と、SDGsにおける17ゴールとのマッピングを容易にできることを意味します。

企業版ふるさと納税で寄付を行った実績は、自社が地域貢献を通じてCSR(企業の社会的責任)の推進に力を入れていることのエビデンスとして、サステナビリティ報告書や統合報告書で具体的に示せる利点もあります。

③ 企業ブランド/レピュテーション向上

レピュテーション(reputation)とは、自社や製品・サービス・事業などの評判や風評を指す概念です。企業版ふるさと納税には、ステークホルダーからの評判・評価を高めるうえでも高い効果があります。

たとえば、寄付対象の地方創生プロジェクトは、国や自治体の公式ホームページや地元メディアで紹介されるケースが多く、「こうした地方創生事業に参画している」などのPR効果がとても高いことを意味します。

したがって公開された情報が、ステークホルダー(顧客・取引先・株主・採用候補者)の目に留まると、その人たちに好印象を与えるきっかけになるでしょう。また、寄付対象のプロジェクトが環境または社会問題の解決に寄与するものである場合、ESG評価の加点要素にもつながってくるはずです。

④ 社員エンゲージメント向上

社員エンゲージメントとは、従業員が持つ組織への愛着・貢献意欲・やりがいなどを指す概念です。

たとえば、地方創生プロジェクトを通じて得られる「過疎地域の人々から感謝された」「災害で困っている自治体の役に立てた」などの経験や気付きは、従業員にやりがいなどをもたらし、エンゲージメント向上にもつながり、自社がそうした社会貢献を行っていることへの誇りも生まれます。

また企業版ふるさと納税には、人材派遣型など寄付先のプロジェクトに企業が直接関わるスタイルもあります。地方創生プロジェクトへの参加は、若手人材の育成やクロス部門連携の場としても活用できるほか、組織と従業員、従業員同士の愛着や信頼関係を高める効果も期待できます。

各社員のエンゲージメントが向上すると、組織への高い愛着から「みんなのために頑張ろう!」といった仕事のモチベーションも向上し、そこから離職率の低下などの副次的な効果も生まれやすくなります。

⑤ 地域とのパートナーシップ拡大

企業版ふるさと納税の活用事例はSDGsの「17 パートナーシップで目標を達成しよう」に通じるものであり、この特徴に着目する企業・自治体は多く存在します。

たとえば、寄付がきっかけとなり、スマートモビリティの実証実験への参画や、地域住民と共同での特産品開発、地方創生プロジェクトを推進するためのサテライトオフィス開設などに派生することもあります。

また、こうした取り組みから地方自治体や地場企業との関係が構築できると、新たな販路拡大や自社のビジョンに共感する人材の確保などの効果も期待できます。

⑥ 成果可視化によるガバナンス強化

企業版ふるさと納税で寄付を行うと、寄付金を使って事業を実施した自治体から事業実績の報告書が届くことがあります。

報告書のフォーマットは自治体ごとに異なりますが、一般的には、プロジェクトの概要・寄付企業名・KPI達成状況・会計報告などが記載されている形です。

自社サイトの寄付・支援活動のページやサステナビリティ報告書などにこうした具体的な情報を記載すると、ステークホルダーに対して社会投資に関する透明性の高い情報開示を行えます。

デメリット詳細:4つのリスクと対策

企業版ふるさと納税の仕組みには、寄付企業側が注意すべきポイントも存在します。ここでは、リスクになりうる4つのポイントと主な対策を見ていきましょう。

① 寄付できる事業が制限されている

企業版ふるさと納税で寄付できる対象は、「国が認定した各自治体の地方創生プロジェクト」に限定されます。また寄付には、たとえば「本社所在地には寄付できない」などの制約がつけられている形です。

こうしたなかで適切な寄付先を見つけるためには、支店・工場・グループ会社の所在地や、事業シナジーのある地域など、幅広い目線で寄付先候補となる自治体を探すのも一つです。

また、自社の寄付目的に近いプロジェクトが見つからない場合、自治体に対して新たな事業提案をしたうえで、共同で地方創生を推進していく方法もあるでしょう。

② 寄付のタイミングや控除限度額に注意

企業版ふるさと納税の制度による税額控除は、確定申告をすることで適用される仕組みです。

そのため、「寄付をするタイミング」と「税額控除を受けられるタイミング」にはタイムラグがあり、寄付を行うと必ずキャッシュアウト(資金の流出)が発生することになります。寄付の金額が大きければ、自社のお金の流れ(キャッシュフロー)を圧迫しやすくなるでしょう。

また、この制度では、たとえば法人事業税であれば「寄付額の2割と法人事業税額の20%のいずれか小さい方」などの控除上限が決まっているため、これを超えると自己負担が増える形です。

こうしたなかで自社の現状に合った金額での寄付を行うためには、税額試算に加えて、寄付~決算処理までの年間を通したお金の流れを事前シミュレーションしておく必要があるでしょう。

③ 自治体によって報告資料の品質にばらつき

報告資料のフォーマットは、自治体ごとに異なります。資料の質が低く、KPI達成や収支の状況がわかりづらい場合、その情報を自社の統合報告書や社会貢献活動のPRページなどに掲載することが難しくなるかもしれません。

この問題を防ぐためには、自社が求める報告の頻度・形式・プロジェクト実施後の成果物などを受け取れるかどうかの認識を事前に合わせたうえで、必要に応じてその要件を明文化しておくのがよいでしょう。

④ 一過性で終わる可能性

地方創生プロジェクトへの寄付が単年度で終わった場合、自治体とのパートナーシップ構築や新たな販路拡大といった長期的な価値創出を行えず、寄付によるメリットを最大限に活かせなくなります。

この問題を防ぐためには、企業版ふるさと納税による寄付およびそれによる目標を3~5年程度の中期CSR計画に組み込み、KPIを設定しておくことも対策の一つです。明確な目標およびKPIを設定することで、目標達成に向けた組織のパフォーマンスおよび進捗などの把握が可能になります。

また、企業版ふるさと納税への寄付を一過性で終わらせないためには、たとえば「寄付→現地視察→成果共有会」などのイベントを年次行事化して、社内に定着させることも一つの方法でしょう。

企業版ふるさと納税に向いている企業

企業版ふるさと納税の寄付にも、向き不向きがあります。ここではまず、企業版ふるさと納税の仕組みを活用して寄付をすることで、多くの効果が得られやすい企業の特徴を見ていきましょう。

安定的に利益が出ている

企業版ふるさと納税の代表的なメリットである税制優遇を安定的に受け続けるためには、寄付をしてもキャッシュフローが圧迫されないだけの状態、いわゆる黒字続きの状態であることが求められます。

また、中期的な寄付を通して自治体や地場企業とのパートナーシップ構築などの価値創造をするためには、寄付を継続するだけの体力(資金力)があることに加えて、メリットを最大化するための戦略が立てられる社内体制も必要です。

地方に拠点・顧客・サプライチェーンを持っている

寄付対象の自治体に自社の拠点やステークホルダー、サプライチェーンなどを持っていると、地方創生プロジェクトによるその地域の発展が自社の事業に良い影響を直接的にもたらす可能性が高まるでしょう。

寄付をきっかけに、その地域との関係が強固になると、そこから企業イメージの向上につながることもあるかもしれません。

また、寄付案件は、自社事業のPoC(Proof Of Concept(プルーフ・オブ・コンセプト))や販促に役立つこともあります。PoCとは、日本語で「概念実証」と訳されるものです。

たとえば、地方創生プロジェクトのなかで自社が実現したいプロダクトやサービスの簡易版を作り、自治体内で実際に製造・販売・使用してみる……といったことがPoCによる概念実証の取り組みです。

小さな規模でPoCを繰り返すことで、「そのサービスの全国展開が可能であるか?」などの検証を行えます。

ESG/SDGs評価を重視し非財務情報を開示している

ESGおよびSDGs評価を重視し、ステークホルダー向けに非税務情報を開示している場合、サステナビリティレポートや統合報告書のなかで、寄付をSDGsゴールと結びついた社会貢献活動としてアピールすることも可能になります。

ブランド価値の向上や採用競争力強化を推進している

寄付を通じた社会貢献ストーリーの発信は、SDGsやESGへの関心が高い学生・転職者に対して、地域共創企業としての存在感を示せる効果があります。

また、この社会貢献ストーリーと採用ブランディングの仕組みをうまく融合させると、自社の活動実績が、寄付自治体への関心が高い人材の目にもとまりやすくなります。そのような相乗効果が生み出せれば、シンプルに広告を出すよりもはるかに大きなメリットを自社にもたらす可能性が高いでしょう。

CSR・経営企画・財務など関係部署が横断組織などで連携できる

寄付領域のKPIを事業計画に落とし込み、PDCAを回せる体制が構築されていると、企業版ふるさと納税が「ゴール達成を目指す大事な事業のひとつ」になります。

こうしたなかで、各事業部が連携して目標達成に向けた計画実行を進めていくと、単なる寄付をはるかにこえた大きな事業効果を得られやすくなるでしょう。

企業版ふるさと納税のメリットを感じにくい、注意が必要な企業

これから紹介する特徴に該当する場合、企業版ふるさと納税によるメリットをあまり得られず、逆にリスクになる可能性があります。4つのポイントを見ていきましょう。

赤字か利益が少ない、または業績の変動が激しい

自社の事業であまり利益がでていない場合、多くの税額控除を受けるための寄付額調整が難しくなります。その場合、寄付による自己負担割合を1割に近づけることが難しくなり、キャッシュアウトの負担も大きくなるかもしれません。

また、業績の変動が大きい場合、「◯◯万円寄付すると◯万円の控除額になる」といったシミュレーションにもとづく計画的な寄付も難しくなるでしょう。

短期的な利益が最優先

地方自治体とのパートナーシップや新たな販路拡大といった中長期的な企業価値やブランド力向上を重視しない場合、税額控除という短期的なメリットしか感じられないかもしれません。

企業版ふるさと納税のメリットを多く享受するのであれば、税制優遇以外の効果に着目したうえで、新たな価値創出につながるアプローチをしていく必要があるでしょう。

すでに地方自治体とビジネス競合関係/政策対立がある

地方創生プロジェクトのなかには、同じ市場の競合企業が主導していたり、特定政党との関わり合いが高かったりするものもあります。

寄付対象を選ぶときには、レピュテーションリスクに注意し、自社のステークホルダーとの政策対立がないか、政治色を帯びないかなどに配慮することが大切です。

ガバナンス・内部統制の未整備、人員リソースの不足など社内体制が弱い

寄付をきっかけに、自社の成長につながる中長期的な価値創造をしていくためには、そのプロジェクトを自社の事業と関連付けたうえで、KPI設定やPDCAを回すといった目標設定・管理を継続するための体制が必要です。

そこで、寄付の効果測定・地方自治体への視察・ステークホルダーへの報告・広報といった作業に手が回らない場合、企業版ふるさと納税による効果は一過性で終わってしまい、デメリットが顕在化しやすくなるでしょう。

まとめ

企業版ふるさと納税は、この仕組みにマッチする企業が寄付を行うことで、税制優遇に加えて地方自治体とのパートナーシップ構築や販路拡大といった多くのメリットを享受しやすくなる制度です。

場合によっては、寄付による効果・メリットが最大化しないこともありますが、しかしそれでも、自社の現状に合う寄付額を調整することで普通の寄付よりも多くの税制優遇が得られる可能性があるでしょう。

企業版ふるさと納税の主な特徴や寄付の要件などは、以下の記事でも詳しく解説しています。

また、具体的な地方創生プロジェクトの内容を知りたい方は、以下のページも確認してみてください。

1996年の設立以来、国内外のさまざまな分野で支援活動を行っている認定NPO法人「ピースウィンズ・ジャパン」では、企業の皆様との豊富な連携実績があります。

企業版ふるさと納税の仕組みは、ピースウィンズ・ジャパンへの寄付でも活用可能です。本部のある広島県神石高原町、事業地である島根県海士町への納税で、ピースウィンズの災害支援事業や保護犬事業、教育事業などをご支援いただけます。ご関心のある方は、以下のページから連携事例や概要をご確認のうえ、ぜひともお問い合わせください。